宏观市场 | 股权风险溢价的度量和影响因素

股权风险溢价,影响因素

股权风险溢价(Equity Risk Premium)是投资者投资股权所需的溢价,反映了参与者对经济与市场风险程度以及对该风险定价的基本判断。2021年以来我国股权风险溢价总体呈现上升趋势,并未如历史经验出现均值回归。本文将从风险溢价的估计方法、风险溢价的影响因素两个角度,总结现有研究的成果,为更好地使用该指标提供依据。

风险溢价的度量方面,共有调查问卷法、历史值法与市场隐含法三种方法。调查问卷法需要找到最能反映总体市场的投资者群体。历史值法则通过计算历史上股票的长期回报并减去无风险证券的回报得出。市场隐含法则通过计算市场当下或预期的相关数据推导出股权风险溢价,具体可分为现金流折现法、违约利差估算法与期权价格估算法三类。就预测能力而言,隐含股权风险溢价效果较佳而历史风险溢价表现较差。在国内,计算股权风险溢价时通常采用过去12个月的盈利收益率(即TTM PE的倒数),相对而言使用未来12个月的盈利收益率(即forward PE的倒数)或更具有合理性。

风险溢价的影响因素方面,可以分为如下类别:风险厌恶倾向、对各类风险的认知与评估、信息披露等。风险偏好方面,随着年龄的增长人们会变得更加厌恶风险。投资者碰到的常见风险包括:经济风险(经济指标变动较大且较难预测)、政策风险(政策的不确定性)、大灾风险、流动性风险以及市场的非理性行为等。此外上市公司信息披露的质量与可靠程度往往会对股权风险溢价有所影响,信息披露较好的市场股权风险溢价往往较低。

任何投资的预期回报都可以写成无风险利率和补偿风险的风险溢价之和,股权风险溢价(Equity Risk Premium,以下简称ERP)是投资者投资“平均风险”股权投资(或投资一类股票)所需的溢价。股票风险溢价反映了参与者对经济与市场风险程度以及对该风险定价的基本判断,这些判断会影响每项风险投资的预期回报以及对该投资的估计价值。简单而言,股权风险溢价可以理解为普通股的收益率与政府债券的收益率之间的差值。但从当前我国的情况来看,2021年后股债性价比(我们定义为10年国债收益率与万得全A滚动市盈率的倒数之间的差值)出现持续下行(对应着股权风险溢价持续上升),并未如历史经验出现均值回归,股权风险溢价指标或出现一定失灵。本文将从风险溢价的估计方法、风险溢价的影响因素两个角度,梳理总结现有研究的成果,为更好地使用风险溢价指标提供参考。

一、如何估算股权风险溢价

鉴于股权风险溢价无法直接测量,因此如何估算股权风险溢价则成为难题。目前来看共有三种主要方法来进行估算。

1.1 调查问卷法 (Survey Premium)

既然股票风险溢价是投资者投资股票资产所要求的额外回报,那么最合乎逻辑的估计方法就是询问这些投资者需要什么预期回报。但由于股票市场的投资者数量众多,因此该方法面临的挑战往往是找到最能反映总体市场的投资者群体。

1.1.1 不同的调查群体侧重点有所差异

市场参与者包括不同类型的群体,从大类上来说可以分为如下三组:投资者、企业管理人与学者。

投资者又主要包括个人投资者与机构投资者。个人投资者层面,问卷可靠性或有一定瑕疵。Damodaran(2022)在2021年中期的一项调查中发现,全球个人投资者期望获得的年回报率将超过通货膨胀率135倍,同时这些期望不仅在不同地区存在巨大差异,而且在个人投资者和专业投资者之间也存在很大差异。例如,美国个人投资者预计股票的长期年回报率为17.5%,远高于投资专业人士预期的6.7%。

展开全文

机构投资者方面,调查股权风险溢价相对较为理性。根据Damodaran(2022)引用美林证券(现为美国银行)对其全球机构投资者的月度调查,2007年2月调查显示平均股票风险溢价为3.5%,但到3月份市场低迷之后跃升至4.1%。2020年6月的调查中管理人预计股票回报率仅为3.4%,股票风险溢价约为2.5%,但随着市场复苏这一数字到年底有所反弹。

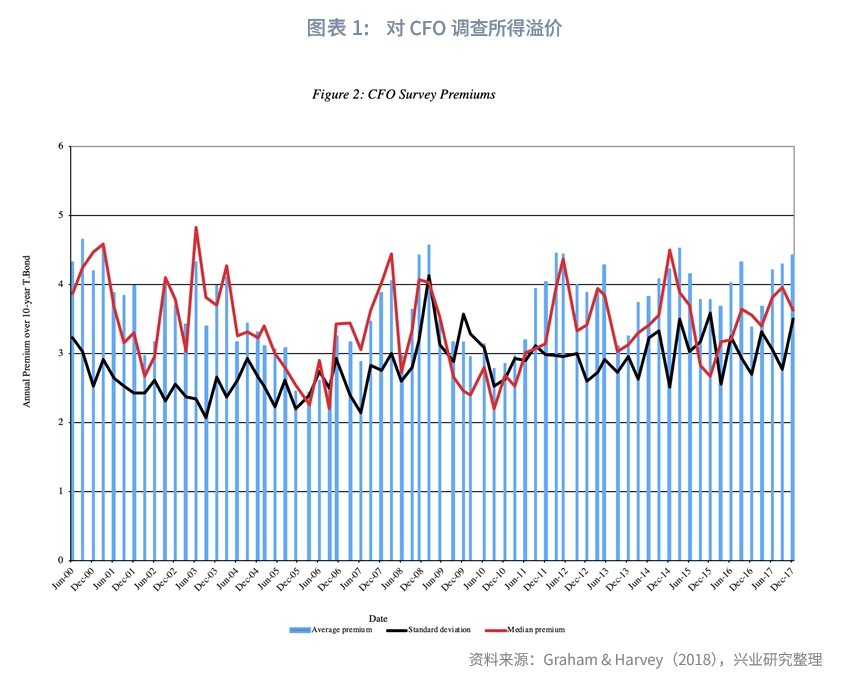

企业管理人更加侧重从企业融资的角度关心股权风险溢价。根据Damodaran(2022)引用格雷厄姆和哈维公司对首席财务官(CFO)或公司进行的年度调查,股权风险溢价在经济危机后往往较高,如调查溢价在危机刚结束的2009年2月达到峰值,为4.56%,而在繁荣时期往往较低,如2006年3月达到最低记录的2.42%。2008年金融危机之后,调查答复的标准差有所增加。

评论